11-Septembre : la méthode statistique permettant de détecter de possibles délits d’initiés sur Options proposée par le professeur de Finance Marc Chesney et ses co-auteurs, n’intéresse pas les milieux financiers

Existe-t-il des critères objectifs, mathématiques, qui permettraient de détecter des cas possibles de délits d’initiés sur les Options de vente (Put Options) ? Pour Marc Chesney, ex-professeur à HEC, professeur en Finance exerçant à l’université de Zűrich, et deux de ses collègues, la réponse est clairement oui. Ils ont passé au crible plus d’un million et demi de transactions boursières entre 1996 et 2006 et ont élaboré une méthode statistique permettant d’identifier immédiatement les opérations suspectes sur ces "options de vente", un secteur de la Finance beaucoup moins surveillé que celui des actions. Ressortent de cette étude méticuleuse trois critères nécessaires et suffisants pour caractériser les opérations douteuses, sur lesquelles les autorités devraient poursuivre l’investigation en identifiant leurs auteurs (qui ne sont pas mentionnés dans les bases de données publiques) afin d’établir si oui ou non il peut s’agir d’un cas de délit d’initiés. Appliquée au million et demi de transactions, leur méthode ne laisse filtrer "que" 37 opérations suspectes (!) dont 13 autour du 11-Septembre (8 dans le secteur aérien, et 5 dans le secteur bancaire).

.jpg)

Le Professeur de Finance à l’université de Zürich, Marc Chesney

Avant de vous laisser lire les détails de cet article technique dont Marc Chesney est l’un des co-auteurs, il nous faut préciser trois choses. D’une part, M. Chesney n’est absolument pas un "théoricien du complot", mais bien un théoricien de la Finance, un scientifique. Il étudie et enseigne les mécanismes économiques et financiers et son étude n’a pas pour but de créer de vaines polémiques, mais d’établir une méthode scientifique apte à protéger l’économie mondiale contre certains actes délictueux. Son article a été diffusé en anglais dès septembre 2009, mais n’a, jusqu’à présent, pas été accepté comme publication scientifique dans les revues académiques où il a été soumis. Est-ce une fin de non-recevoir de la part du milieu financier académique ? Cela y ressemble fort, même s’il est encore trop tôt pour le dire. Quoi qu’il en soit, ce n’est pas la méthode ou sa pertinence qui sont en cause, mais bien le fait que cela touche de trop près à des événements bien connus de nos lecteurs. Ce qui nous amène au deuxième point important : la place de cet article devrait être en première page d’un journal économique et non sur ReOpenNews. Bien évidemment, reconnaitre que la méthode décrite ci-après est valide, reviendrait pour les autorités de régulation à se mettre dans l’obligation de passer au crible chacune de ces 37 opérations, et le cas échéant, d’entamer une procédure judiciaire à l’encontre de leurs auteurs. Autant dire, ouvrir une enquête notamment sur le 11-Septembre et ses aspects financiers.

Enfin, dernier point, ce document constitue une traduction vulgarisée d’extraits non techniques de l’article original en anglais – dont la dernière version a été rédigée en avril 2010 – et est plus spécialement consacré aux opérations financières en lien avec le 11-Septembre.

A noter que selon nos informations, le site Web La TeleLibre devrait publier incessamment le reportage d’Hicham Hamza sur les délits d’initiés, annoncé au début de l’année.

* * * ILLUSTRATION VIDEO * * *

Lors d’une conférence au Forum Meyrin de Genève le 28 février 2008 avec le Professeur Daniele Ganser, le Professeur Marc Chesney fait l’analyse des mouvements boursiers les jours précédant les attentats où des profits incroyables ont été réalisés en un temps record, entre le 6 et le 10 septembre 2001. A noter que certains profits n’ont jamais été encaissés…

délits d’initiés 11-Septembre (1/2)

envoyé par m4j1k. – L’info video en direct.

Zurich, le 16 septembre 2010

(Version PDF en français disponible ici)

| Marc Chesney | Remo Crameri | Loriano Mancini |

| Faculté d’Économie | Faculté d’Économie | |

| Université de Zurich | Université de Zurich | S F I & EPFL |

Préambule

Ce document présente une nouvelle méthode de détection de transactions suspectes en termes de délits d’initiés sur les marchés d’options. Un délit d’initié est soupçonné lorsqu’une augmentation importante et inhabituelle du nombre total de contrats d’options en circulation (l’Open Interest) et du Volume(*) est détectée, lorsque le portefeuille d’options produit d’importants profits, et qu’il n’est pas couvert sur le marché des actions. Pour la période 1996 – 2006, ont été analysés les contrats d’option de vente («Put Option») sur quatorze sociétés, traitées au Chicago Board Options Exchange. Notre méthode a permis de détecter plusieurs cas de délits d’initiés potentiels pouvant être associés à l’un des trois types d’événements suivants : des annonces de fusion-acquisition, des publications de résultats financiers et de gains trimestriels, et les attaques terroristes du 11-Septembre.

Mots-clefs : Options de vente, Put options, Open Interest, Délits d’initiés

Classification JEL : G12, G13, G14, G17, G34, C61, C65

(*) Un lexique des principaux termes techniques utilisés est disponible en fin d’article

Introduction

La pratique des délits d’initiés sur les marchés d’actions a été étudiée en détail dans le cadre de la théorie financière. Ainsi, différents chercheurs ont analysé les deux questions suivantes qui sont fondamentales dans ce domaine: de quelle manière les nouvelles informations sont-elles intégrées aux prix des actifs, comment les opérateurs initiés mettent-ils en application leurs stratégies boursières de manière à profiter de leurs informations privilégiées? (Les articles scientifiques de références sont indiqués dans l’article original anglais.)

Notre article contribue à ce travail de deux façons : en étudiant les pratiques de délits d’initiés visant les options plutôt que les marchés d’actions, et en fournissant une méthode statistique pour détecter des indices d’opérations délictueuses en matière de contrats d’options.

Diverses motivations, telles qu’un faible capital de départ, des leviers financiers importants ou la discrétion qu’offrent les marchés d’options, peuvent inciter certains opérateurs disposant d’informations privilégiées à traiter des options plutôt que des actifs sous-jacents (actions). À l’inverse du marché d’actions, les achats d’options peuvent entraîner la création de nouvelles positions pour peu que les parties signent de nouveaux contrats, augmentant ainsi l’Open Interest, c’est-à-dire le nombre d’options en circulation. Ce travail montre que des variations brusques de ce nombre de contrats peuvent révéler la détention d’informations privilégiées. Selon notre méthode, une position en options est identifiée comme suspecte en termes de délits d’initiés lorsqu’elle se caractérise par une augmentation statistiquement anormale de l’Open Interest et du Volume, par des rendements et profits importants et qu’elle n’est pas couverte sur le marché des actions. Plus spécifiquement, pour chaque option, l’augmentation du nombre de contrats en circulation est comparée à son volume quotidien afin de décider si cette transaction doit être ou non classée comme « inhabituelle ». Si c’est le cas, les rendements et profits correspondants sont calculés. Quand ces derniers sont statistiquement très importants, la probabilité que cette opération soit couverte, ne serait-ce que partiellement, est calculée. Si cette probabilité est suffisamment faible, l’opération d’achat-vente est qualifiée de suspecte en termes de délits d’initiés. Il s’agit de soupçons et non pas de preuves de délits d’initiés au sens juridique du terme, car il faudrait connaître l’identité des donneurs d’ordre, pour pouvoir éventuellement utiliser le mot «preuve». Or celles-ci ne sont pas fournies par les bases de données publiques.

Cette méthode a été appliquée à l’ensemble des contrats d’options correspondant à quatorze sociétés de différents secteurs d’activité, traitées au Chicago Board Options Exchange entre janvier 1996 et avril 2006, ce qui représente environ 1,5 million de contrats d’options. Au total, trente-sept transactions ont été identifiées comme suspecte en termes de délits d’initiés : six survenues les jours précédant des annonces de fusion-acquisition [M&A – pour Merger & Acquisition en anglais – NdT], quatorze précédant l’annonce de résultats trimestriels, treize liées aux attentats terroristes du 11-Septembre, et quatre qui n’ont pu être associées à un événement particulier. Par exemple, quatre possibles délits d’initiés, liés à des annonces de fusion-acquisition, ont été détectés dans le secteur aérien. Deux d’entre eux concernent des options de vente sur American Airlines et United Airlines achetées les 10 et 11 mai 2000, c’est-à-dire deux semaines avant l’annonce de l’acquisition de la société US Airways par United Airlines. Ces opérations ont généré un gain total de presque 3 millions de $ [1]. Un autre délit d’initié potentiel portant sur des options de vente sur Delta Airlines s’est produit quelques semaines avant l’annonce publique, le 21 janvier 2003, de l’alliance prévue entre Delta, Northwest et Continental. Dans ce cas, le total des gains fut de plus d’un million de $. Comme cela est mentionné dans la littérature spécialisée, les annonces d’offres publiques d’achat (OPA) sont des occasions idéales pour observer l’impact de la révélation d’informations sur le processus du prix de l’action et analyser si des informations de nature confidentielle ont été utilisées.

Alors que les opérations faites avant les annonces prévues peuvent être basées sur des paris spéculatifs, les annonces d’offres publiques d’achat ne sont pas planifiées. Ainsi le caractère suspect d’opérations détectées avant de tels événements est accentué, c’est-à-dire qu’il est effectivement possible qu’elles soient l’œuvre d’opérateurs possédant des informations privilégiées. De tels exemples sont mis en lumière par notre méthode. D’autres opérations, détectées comme étant d’éventuels délits d’initiés, peuvent être associées à l’annonce de chutes brutales des ventes, de baisses importantes de production, ou d’absence de bénéfices. Par exemple, trois possibles délits d’initiés sur des options de vente liées à l’action de Philip Morris ont été détectés quelques jours avant trois procès distincts contre la société dans lesquels les plaignants réclamaient un montant de plus 50 millions de $ de dommages et intérêts pour des fumeurs décédés et des cancers du poumon inopérables. Les profits correspondant aux options de vente ont été de plus de 10 millions de $.

Notre méthode (sans intégrer le critère lié à la couverture) a aussi été appliquée aux transactions d’options de vente sur Swiss Re, Munich Re et EADS, réalisées sur EUREX [le marché à terme germano-suisse - NdT] , entre janvier 1999 et janvier 2008. De possibles délits d’initiés sur Swiss Re et Munich Re – les deux plus grandes compagnies de réassurance au monde – ont été décelés durant les jours précédant les attaques du 11-Septembre. Ils ont généré des profits nets de plus de 11,4 millions de $.

Le passif des deux sociétés a été estimé à plusieurs milliards de dollars quelques jours après les attentats, induisant une importante baisse du prix de leurs actions.

Cet article est organisé comme suit. La section 1 passe en revue la documentation traitant des délits d’initiés. La section 2 présente notre méthodologie de détection de potentiels délits d’initiés sur les marchés d’options. La section 3 décrit la base de données. La section 4 présente des résultats concrets. La section 5 contient la conclusion.

1- La documentation sur le sujet

[NdT : parmi les articles cités traitant du 11/9, on trouve par exemple : “Option trades in the days leading up to the terrorist attacks of September11th (Poteshman (2006)” et les auteurs le commentent en ces termes : ]

[…] Par exemple, Poteshman se concentre essentiellement sur le secteur aérien et les activités douteuses d’achat-vente durant les jours précédant les attentats du 11-Septembre, mais ne prend pas en compte la demande potentielle de «couverture » et utilise une approche de régression des séries statistiques en quantile. Nous appliquons une analyse plus générale, en incluant plusieurs secteurs et types d’événements, et menons une approche différente.

[…]

2- Détection des transactions suspectes en termes de délits d’initiés sur les marchés d’options

Dans cet article une opération est qualifiée de suspecte en termes de délits d’initiés, si elle satisfait aux trois critères suivants: C1) une opération agressive sur un contrat d’option, C2) qui est réalisée peu de jours avant un événement spécifique et qui génère des gains importants les jours suivants et C3) qui n’est pas couverte sur le marché des actions et n’est pas utilisée à des fins de couverture. Sur la base de ces trois critères, la méthode est appliquée à deux bases de données : l’une américaine, l’autre européenne. Chaque jour, le contrat en options de vente correspondant à la plus forte hausse de l’Open Interest et du Volume est d’abord identifié ; ensuite le rendement et le gain en dollars générés par la transaction associée à ce contrat sont calculés, et enfin les demandes de couverture sont étudiées pour vérifier qu’elles ne sont pas à l’origine des opérations.. Les opérations en options qui sont couvertes, ne serait-ce que partiellement, ne sont pas considérées comme des délits d’initiés. La méthode pourrait facilement être appliquée aussi à des transactions sur options d’achat. Ci-dessous le détail de la procédure est explicité et la méthode est appliquée à un large ensemble d’opérations.

2.1 Premier critère : l’augmentation de l’Open Interest et du Volume.

Nous nous intéressons ici aux cas où le nombre de contrats d’options existant un jour donné et le Volume de transactions ce même jour augmentent tous les deux de manière exceptionnelle.

[partie technique à consulter dans l’article original en anglais]

2.2 Deuxième critère : retours relatifs et gains réalisés

Ce critère traite des gains financiers et des rendements éventuels réalisés par ces opérations exceptionnelles.

[partie technique à consulter dans l’article original en anglais]

2.3 Troisième critère : position de couverture de l’option

Les opérations d’achat-vente d’options pour lesquelles les deux premiers critères indiquent une activité anormale ne peuvent pas immédiatement être classées comme délits d’initiés. Il s’agit ici de vérifier si de telles transactions ont été couvertes ou non par les opérateurs en utilisant l’action sous-jacente, c’est-à-dire si ces transactions correspondent à des opérations de couverture en option de vente. En effet, il est raisonnable de penser que lors d’un délit d’initié, l’opérateur ne cherchera pas à se couvrir.

2.4 Détection des opérations de délits d’initiés combinant les trois critères

Deux méthodes sont proposées pour détecter d’éventuelles opérations de délits d’initiés. La première se fonde uniquement sur l’information ex ante, c’est-à-dire disponible jusqu`à la date considérée et est basée sur le premier critère (C1) et donc plus précisément sur les variations du nombre de contrats d’options de vente en circulation (« Open Interest ») et sur le Volume de transactions, ainsi que sur le troisième (C3), l’absence de stratégie de couverture utilisant l’action sous-jacente. La deuxième méthode utilise l’information disponible non seulement avant, mais aussi après une transaction donnée, et est donc aussi basée sur le second critère (C2), le rendement et les gains générés par l’opération d’achat-vente. Le but de la première méthode est de détecter de possibles délits d’initiés dès qu’ils se produisent, tandis que la deuxième permet une qualification a posteriori et donc plus rigoureuse de tels cas. […]

[partie technique à consulter dans l’article original en anglais]

Comme pour toute autre méthode statistique, nos méthodes de détection pourraient générer de «fausses découvertes», par exemple, la probabilité qu’une opération d’achat-vente puisse par hasard correspondre aux trois critères est non nulle. On sait que l’erreur de classification ne peut être éliminée et correspond à l’erreur de Type I dans les tests d’hypothèses. Cependant, notre méthode de détection est implémentée de manière à réduire considérablement cette erreur de Type I (voir le document original NdT).

3- Données

Différentes bases de données ont été utilisées pour cette étude empirique. Concernant KLM et treize sociétés américaines, les données sur les options proviennent du Chicago Board Options Exchange (CBOE) et sont fournies par OptionMetrics. Le jeu de données inclut les valeurs journalières des options de vente disponibles pour chaque société entre janvier 1996 et avril 2006 et comprend à peu près 1,5 million d’options. Nous avons éliminé les cas évidents d’erreurs. Par exemple, si le nombre de contrats d’options est rapporté comme étant nul pour toutes les options existantes un jour donné, alors le jour en question est exclu de notre analyse. […]

[partie technique à consulter dans l’article original en anglais]

4- Résultats empiriques

Les méthodes proposées pour détecter les opérations de délits d’initiés ont été appliquées à quatorze sociétés dont les options sont traitées sur le CBOE : AMR, UAL, DAL, BA et KLM (secteur aérien) ; BAC, C, JPM, MER et MWD (secteur bancaire) ; et ATT, KO, HPQ et MO ; [voir le Lexique en fin d'article pour une liste de ces symboles - NdT]. La première méthode, qui se base uniquement sur les informations disponibles avant l’événement considéré, constitue déjà un puissant outil de détection de cas potentiels de délits d’initiés dès qu’ils surviennent. En moyenne, moins de 0,1% du total des transactions analysées satisfait aux premier et troisième critères. Pour AMR, nous trouvons par exemple que le nombre d’opérations appartenant à cette catégorie est de 141, alors que le nombre total d’options analysées est de plus de 137.000. Pour les autres sociétés, des chiffres comparables ont été trouvés. Pour des raisons d’économie de place, nous ne reproduisons pas ici le détail des transactions satisfaisant aux critères C1 et C3. En appliquant la deuxième méthode, qui introduit aussi le critère C2), le nombre de cas possibles de délits d’initiés décroît fortement. En analysant toutes les données sur les options de vente de toutes les compagnies entre janvier 1996 et avril 2006, au total ce sont 37 transactions sur le CBOE qui sont identifiées comme satisfaisant les trois critères; le nombre total d’opérations analysées sur les options de vente est d’environ 1,5 million. Presque tous les événements suspects peuvent être classés dans l’une des trois catégories suivantes : annonces de fusion-acquisition (M&A) (six opérations) ; publication des résultats et gains trimestriels (quatorze opérations); et les attaques terroristes du 11-Septembre (treize opérations). Quatre transactions n’ont pu être associées à un événement particulier.

Parmi ces 37 transactions suspectes, identifiées au sein du million et demi d’opérations analysées, quatre délits d’initiés potentiels, liés à des annonces de fusion-acquisition ont été détectés dans le secteur aérien. Ces opérations boursières portent sur les options de vente sur actions d’American Airlines et d’United Airlines. Trois délits d’initiés pourraient avoir eu lieu les 10 et 11 mai 2000, deux semaines avant l’annonce de l’acquisition d’US Airways par UAL (pour les détails, se reporter à la Note 1 en fin d’article). Un autre a eu lieu le 9 janvier 2003, portant sur Delta AirLines, quelques semaines avant l’annonce publique le 21 janvier 2003 du projet d’alliance entre Delta, Northwest et Continental. Dans les deux cas, les cours des actions concernées furent largement affectés par ces annonces publiques et les transactions détectées générèrent ainsi des gains importants (respectivement 3 millions de $ et 1 million de $) grâce à l’exercice de ces options.

Huit des quinze transactions sélectionnées concernant le secteur aérien peuvent être liées aux attaques terroristes du 11/9. Des sociétés comme American Airlines, United Airlines, Boeing et dans une moindre mesure Delta Airlines et KLM semblent avoir fait l’objet d’activités de délits d’initiés pendant la période précédant les attaques. Le nombre de nouveaux contrats d’options de vente créés durant cette période est statistiquement élevé et le gain total Gt réalisé par l’exercice de ces options se monte à plus de 16 millions de $. Ces faits viennent corroborer les résultats de Poteshman (2006) qui rapporta aussi des activités anormales sur le marché des options préalablement aux attaques terroristes.

Dans le secteur bancaire, quatorze opérations suspectes sont détectées, six étant liées à des annonces de résultats et de gains trimestriels, cinq aux attaques terroristes du 11/9 ; trois ne sont pas identifiées. Par exemple, le nombre de contrats d’options de vente portant sur l’action de Bank of America, Citigroup, J.P.Morgan et Merril Lynch, et créés dans les jours précédant les attaques terroristes, était à un niveau inhabituellement élevé. Les profits réalisés au travers de ces stratégies boursières se montent à environ 11 millions de $.

Le dernier ensemble de sociétés que nous avons analysé comprend AT&T, Coca-Cola, Hewlett Packard et Philip Morris. Deux délits d’initiés supposés se sont déroulés pendant la période précédant l’annonce de la fusion entre Coca-Cola et Procter&Gamble le 21 février 2001 (amenant des gains de plus de 2 millions de $), et cinq transactions précédant la publication des résultats financiers trimestriels. Les informations relatives à une chute des bénéfices, une baisse inattendue des ventes et une plus faible production sont les plus courantes dans cette dernière catégorie. Par exemple, trois éventuels délits d’initiés sur des options de vente portant sur les actions de Philip Morris sont détectés. Ces opérations se sont déroulées quelques jours avant trois cas de plaintes contre la compagnie, menant au règlement total de plus de 50 millions de $ de dédommagements suite à des décès de fumeurs ou à des cancers inopérables. Les gains réalisés ont atteint plus de 10 millions de $.

Une description plus détaillée des opérations suspectes détectées est fournie dans l’article original anglais et est accompagnée de tableaux explicatifs.

Nous n’avons pas été en mesure d’identifier la cause de certaines opérations lorsque les variations des cours des actions sous-jacentes n’étaient pas significatives.

4.1 Les attentats terroristes du 11-Septembre

Les attaques terroristes ont fait l’objet de nombreux articles dans lesquels les aspects politiques, stratégiques et économiques ont été abordés. La dimension financière a elle aussi été discutée dans la presse. En particulier, la question de savoir si les attaques terroristes avaient été précédées par des volumes anormaux d’opérations boursières a été largement abordée dans les journaux juste après le 11/9. En ce qui concerne les autorités de régulation et les organismes de contrôle, les accusations de possibles délits d’initiés ont été démenties. La Commission d’enquête sur le 11/9 a affirmé que « des enquêtes exhaustives de la SEC (Security Exchange Commission) [le gendarme américain de la bourse – NdT], le FBI et d’autres agences n’ont trouvé aucun élément permettant d’indiquer que la connaissance préalable des attaques ait permis des transactions profitables sur les marchés financiers ».

D’un point de vue académique, ce sujet n’a pas suscité un grand intérêt de recherche. L’article de Poteshman (2006) constitue une exception notable. Centré principalement sur le secteur aérien, il analyse la distribution des statistiques de volumes sur le marché d’options, d’abord en termes absolus puis en le comparant au niveau global d’activité des marchés d’options, aux profits et aux volumes d’activité sur les actions sous-jacentes et aux rendements sur le marché. Il conclut que « si l’on compare l’activité sur les marchés d’options les jours précédant les attaques terroristes avec la distribution « de référence » (benchmark distribution), les statistiques de ratios de volumes [rapport entre achats et ventes – NdT] apparaissent comme étant à des niveaux typiques. En revanche, comme indicateur d’options de vente à long terme, les statistiques de ratios de volumes montrent un pic anormalement élevé, ce qui est en concordance avec l’idée selon laquelle des investisseurs « initiés » seraient intervenus sur les marchés d’options avant les attaques.»

Les opérations suspectes détectées par notre méthode vont maintenant être discutées en détail.

4.1.1 Analyse des options échangées au CBOE

Au total, treize transactions satisfont nos critères de possibles délits d’initiés. Elles concernent cinq compagnies aériennes (AMR, UAL, BA et dans une moindre mesure DAL et KLM) ainsi que quatre banques (BAC, C, JPM et MER). AMR et UAL sont les deux compagnies dont les avions ont été détournés et détruits par les terroristes. Des délits d’initiés sur des options de KLM pourraient paraître surprenants, mais viendraient étayer les «soupçons de délits d’initiés sur les actions KLM avant les attaques du 11/9 » tels que rapportés par une enquête du gouvernement hollandais (Associated Press World Stream). Les attaques terroristes ont eu un impact indirect sur BA et DAL, du fait de la baisse prévisible du nombre de passagers. En nous basant sur notre méthodologie, les transactions concernant AMR, UAL et BA revêtent un caractère plus suspect que celles concernant DAL ou KLM.

En ce qui concerne le secteur bancaire, Merrill Lynch, Bank of America et J.P.Morgan étaient situées dans les Tours Jumelles ou à proximité, et l’unité Travelers Insurance de Citigroup était supposée payer 500 millions de $ d’indemnisation.

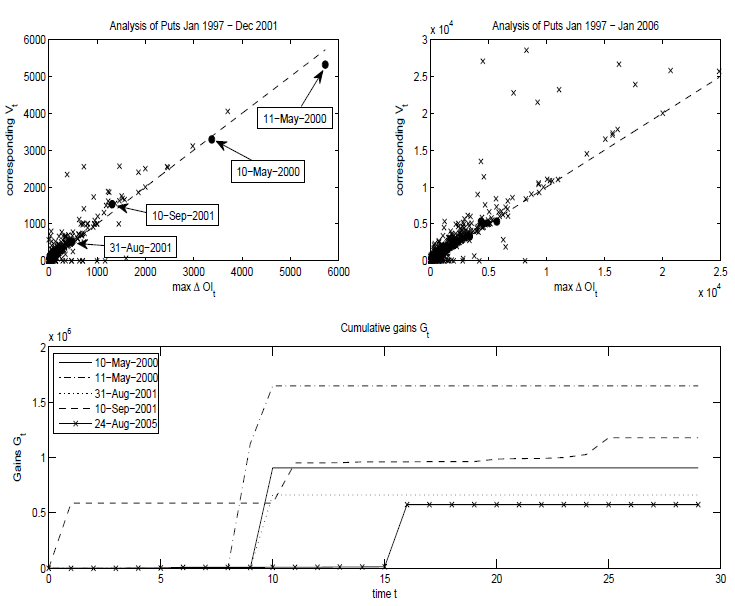

Le cas des transactions suspectes concernant la société American Airlines qui se sont déroulées le 10 septembre va maintenant être présenté plus en détail. Les graphiques supérieurs de la figure 1 indiquent la courbe des volumes d’options, Vt, par rapport à l’augmentation correspondante de l’Open Interest, OIt. Les délits d’initiés éventuels sont indiqués par des petits disques noirs. Le graphe de gauche couvre la période de janvier 1997 à décembre 2001, afin de mieux visualiser les conditions du marché jusqu’en décembre 2001. Le graphique de droite correspond à la période de janvier 1997 à janvier 2006. Les transactions sélectionnées sont isolées du reste des données, indiquant ainsi qu’elles sont inhabituelles du point de vuestatistique.

Figure 1 : Graphiques du haut : augmentation de l’Open Interest et Volume de différents contrats d’options de vente portant sur les actions d’American Airlines (AMR). Graphique du bas : Gains cumulés, Gt, en dollar US, pour les potentiels délits d’initiés sur des options AMR. Les gains correspondent à ceux réalisés par l’exercice de ces options (chutes journalières de l’Open Interest)

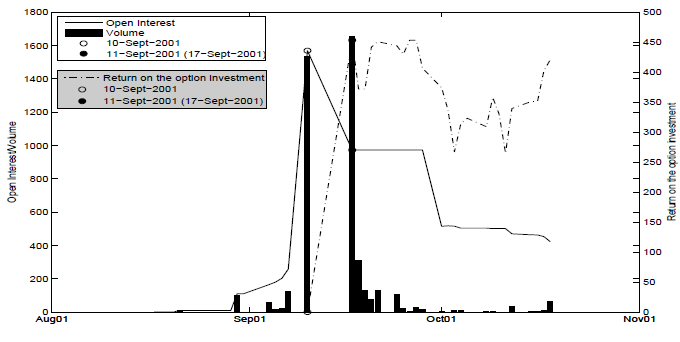

Concernant septembre 2001, la Figure 2 (page suivante) présente la dynamique de trois variables : Open Interest, Volume, et rendement sur options. Comme affirmé dans de nombreux articles, le Volume et l’Open Interest sur les options de vente furent inhabituellement élevés durant les jours précédant le 11-Septembre. Le 10 septembre, 1535 options de vente ont été achetées et entre le 7 et le 10 septembre, l’Open Interest a augmenté de 1312 contrats. Du point de vue statistique, une telle hausse dans la demande d’ouverture de positions est en moyenne observée 5 jours tous les 1000 jours de transactions (soit un quantile de 0,995 sur la base de la distribution observée pendant les deux années menant à cette date). Le volume d’achats fut soixante fois supérieur à la moyenne journalière durant les trois semaines précédant le 10 septembre.

Figure 2 : Il s’agit des transactions suspectes concernant une option de vente particulière sur le titre American Airlines, pendant les jours précédant les attaques terroristes du 11 septembre 2001. La ligne continue représente la dynamique journalière de l’Open Interest, les barres indiquent le volume d’opérations correspondant (axe des Y) et la ligne pointillée les rendements. Le cercle vide correspond au jour de la transaction, le cercle plein (partiellement couvert par la barre la plus haute) indique le jour où le marché a rouvert après les attaques terroristes. Cette option de vente avait un prix d’exercice de 30 $ et arrivait à maturité fin octobre 2001.

Le prix d’exercice de ces options de vente était de 30 $ et leur échéance octobre 2001. Le 10 septembre, le prix de l’action était encore de 29,7 $ et la valeur de l’option de vente 2,15 $. Le 17 septembre, lorsque les marchés ont rouvert après les attaques, le prix de l’action avait chuté à 18 $ et le prix de l’option de vente était passé à 12 $. Un tel investissement dans les options de vente a généré des rendements inhabituellement élevés (458% en une semaine). Certaines de ces options de vente ont été exercées le 17 septembre, et le nombre de contrats pour cette option de vente (Open Interest) a baissé de 597 unités, générant un gain de presque 600 000 $.

Quelques jours après, un autre nombre important de contrats d’options de vente (475 unités) a été exercé ; Voir figure 2.

Vingt-six jours plus tard, la somme des options exercées correspondait à l’augmentation observée le 10 septembre et a mené à un cumul de gains de plus d’un million de $ (Gt = 1,179 M$). Le graphique au bas de la Figure 1 présente le cumul des gains pour toutes les transactions sélectionnées en utilisant les trois critères. L’exercice des Put options sur AMR correspond à la transaction amenant le plus de gains dans le temps le plus court pendant la période considérée. La figure 2 montre que le volume des transactions après le 17 septembre fut négligeable, ce qui indique que l’essentiel des gains fut réalisé par l’exercice des Put options et non en les vendant.

Des conclusions similaires peuvent être obtenues concernant les autres opérations sélectionnées par notre méthode. Par exemple, deux jours (ouvrés) avant les attaques terroristes, 4179 nouveaux contrats d’options de vente sur Boeing ont été achetés. Du point de vue statistique, une telle hausse dans la demande d’ouverture de position est en moyenne observée 15 jours tous les 1000 jours de transactions (soit un quantile de 0,985 sur la base de la distribution observée pendant les deux années menant à cette date). Le cours de l’action était de 45,18 $ et l’option avait un prix d’exercice de 50 $. Le 17 septembre, l’action a chuté à 35,8 $. Six jours plus tard, ces options étaient exercées, générant des gains de plus de 5 millions de $. Pour ce qui est de Bank of America, une augmentation importante de 3380 contrats du nombre de contrats d’options en circulation, a eu lieu le 7 septembre avec une option dont le prix d’exercice était de 60 $. Du point de vue statistique, cette augmentation est en moyenne observée 37 jours tous les 1000 jours de transactions (soit un quantile de 0,963). L’action correspondante avait pour prix 58,59 $ (le 17 septembre, l’action sous-jacente ne valait plus que 54,35 $). L’exercice de ces options au cours des sept jours suivants a permis de générer un gain net de presque 2 millions de $.

Concernant Merrill Lynch, le 10 septembre, 5615 nouveaux contrats d’options de vente avec un prix d’exercice à 50 $ et de maturité fin septembre ont été achetés (du point de vue statistique, une telle hausse dans la demande d’ouverture de position est en moyenne observée 9 fois sur 1000), l’action correspondante valant alors 46,85 $. Le 17 septembre, le cours de l’action était tombé à 41,18 $. Moins de six jours plus tard, ces options avaient été exercées, générant un gain d’environ 4,5 millions de $. Pour les autres sociétés, des résultats similaires peuvent être obtenus. Le montant total des gains dans le secteur aérien atteint plus de 16 millions de $, tandis que ceux du secteur bancaire s’élèvent à 11 millions de $.

4.1.2 Analyse des options exercées sur EUREX

Plusieurs compagnies de réassurance ont subi de lourdes pertes du fait des attaques terroristes du 11-Septembre. Le passif pour Munich Re et Swiss Re – les deux plus grandes sociétés de réassurance au monde – fut estimé à plusieurs milliards de dollars quelques jours après les attaques. Au même moment, de nombreux journaux ont indiqué que des volumes d’opérations sur les actions de ces deux compagnies avaient atteint des niveaux inhabituels durant les jours précédant le 11-Septembre, propageant la rumeur d’opérations de délits d’initiés. Une analyse détaillée des transactions d’options sur ces deux sociétés serait donc particulièrement utile. Mais comme nous allons le voir, les informations disponibles ne permettent pas d’analyser si le 3e critère est vérifié ou non. Les options sur les actions de Swiss Re et Munich Re sont traitées principalement sur l’EUREX, l’un des plus vastes marchés d’échange de produits dérivés et la principale place en Europe, créé en 1998 après la fusion de Deutsche Terminborse (DTB, la bourse allemande d’échange des produits dérivés) et la SOFFEX (Swiss Options and Financial Futures). Dans cette section, nous nous référons à la base de données fournie par la Deutsche Bank pour analyser les transactions en options de vente sur des actions Swiss Re et Munich Re. Cette base de données ne contenant pas le détail des transactions journalières, le troisième critère (lié à l’éventuelle couverture) ne peut donc être pris en compte.

Dans le cas de Munich Re, quatre opérations de délits d’initiés sont détectées entre 1999 et 2008, elles satisfont les deux premiers critères. L’une d’elles a eu lieu le 30 août 2001. Dans cette section nous nous intéressons principalement aux éventuels délits d’initiés situés à une date proche de celle des attaques terroristes, ainsi seule cette opération sera considérée (les autres ayant eu lieu les 29 août 2002, 2 septembre 2002, et 19 octobre 2007). L’opération qui a été détectée concerne des options de vente portant sur l’action Munich Re arrivant à maturité fin septembre 2001 et ayant un prix d’exercice de 320 € (l’action sous-jacente valait 300,86 € le 30 août). Cette option connaît une importante augmentation de l’Open Interest de 996 contrats le 30 août. Statistiquement, une telle augmentation est observée en moyenne 78 jours tous les 1000 jours de transactions (soit un quantile de 0,922 sur la base de la distribution observée pendant les deux années menant à cette date). Son prix ce jour-là était de 10,22 € Le jour des attaques terroristes, l’action correspondante a perdu plus de 15% (le prix à la clôture le 10 septembre était de 261,88 €, et le 11 Septembre de 220,53 €), et le prix de l’option a grimpé à 89,56 €, ce qui correspond à un rendement de 776% en huit jours ouvrés. Le 12 septembre, 1350 options de vente avec ces caractéristiques ont été exercées. Les gains Gt générés par l’exercice de ces 996 nouvelles options de vente achetées le 30 août fut de plus de 3,4 millions d’€.

Dans le cas de Swiss Re, six cas suspects sont détectés entre 1999 et 2008, ils satisfont aussi les deux premiers critères, et l’un d’eux a eu lieu quelques semaines avant les attaques terroristes, le 20 août 2001. L’option expirait fin septembre 2001, et avait un prix d’exercice de 159,70 € Une importante augmentation de son Open Interest de 3302 contrats fut constatée le 20 août. Statistiquement, une telle hausse est en moyenne observée 2 jours tous les 1000 jours de transactions (soit un quantile de 0,998 sur la base de la distribution observée pendant les deux années menant à cette date). Cette option fut achetée à 0,8 € Le prix de l’action Swiss Re à la clôture le 20 août était de 177,56 €. Le 11 Septembre, lorsque l’action passa de 152,62 € à 126,18 €, l’option généra un rendement de 4050 % en 3 semaines, et son prix grimpa à 33,2 €. L’exercice de ces nouvelles options de vente dans les neuf jours suivant les attaques engendra un gain de plus de 8 millions d’€. En les cumulant avec ceux de Munich Re, ce sont plus de 11,4 millions d’€ de gains qui ont été réalisés en moins de deux semaines, en utilisant ces deux types d’options.

5. Conclusion

Les pratiques de délits d’initiés sur les marchés d’actions ont été longuement étudiées dans la documentation financière. Notre article contribue à ces études de deux manières différentes : il étudie les activités de délits d’initiés sur les options plutôt que sur le marché des actions, et fournit une méthode statistique pour détecter des opérations suspectes en termes de délits d’initiés sur les contrats d’options. Selon notre méthode, une telle transaction en options est détectée, lorsqu’elle se caractérise par une augmentation significative de l’Open Interest et du Volume, qu’elle génère des gains importants, et qu’elle n’est pas couverte sur le marché des actions. Cette méthode est appliquée aux contrats d’options de 14 sociétés dans différents secteurs d’activités, traités sur le Chicago Board Options Exchange entre janvier 1996 et avril 1996. 1,5 million de transactions d’options sont ainsi analysées. Au total 37 transactions sont identifiées comme étant d’éventuels délits d’initiés, dont une large majorité appartient à l’une de ces trois catégories : annonce de fusion-acquisition, publication des résultats et gains trimestriels, et attaques terroristes du 11 septembre 2001. Pour que ces soupçons soient confirmés ou infirmés, il faudrait connaître l’identité des donneurs d’ordre. Or ces informations ne sont pas fournies dans les bases de données publiques.

Parmi ces transactions suspectes, deux délits d’initiés potentiels portent sur American Airlines et United Airlines les 10 et 11 mai 2000, exactement deux semaines avant que l’annonce ne soit faite de l’acquisition d’US Airways par United Airlines. Trois délits d’initiés éventuels sur des options de vente portant sur Philip Morris sont détectés quelques jours avant l’ouverture de trois cas de poursuites judiciaires contre la société, pour un total de plus de 50 millions de $ d’indemnités pour des décès de fumeurs et des cancers incurables.

Notre méthode est aussi appliquée aux options de vente de Swiss Re, Munich Re et EADS, acquises entre janvier 1999 et janvier 2008.

En ce qui concerne EADS, la maison mère du fabricant d’avions Airbus, 6 cas potentiels de délits d’initiés sont identifiés entre avril et juin 2006. Ces transactions ont précédé l’annonce faite le 14 juin des retards de 6 mois dans la livraison du gros-porteur A380 provoquant une chute de 26 % de l’action, et un gain de 7,5 millions de $ de par l’exercice de ces options de vente.

Nos résultats ont des implications pratiques tant au niveau du prix des options que de l’efficacité des marchés. Si les cas détectés correspondent effectivement à des délits d’initiés, ayant par exemple été commis par des personnes internes aux sociétés, il serait utile que les autorités de régulation étendent leurs efforts de monitorage vers les marchés d’options. Les modèles de prix d’options devraient prendre en compte l’ensemble des informations disponibles à un instant. Pourtant, pratiquement dans les cas détectés par notre méthode, les prix des options ne réagissent pas aux fortes augmentations de l’Open Interest et du Volume. Les augmentations importantes des prix de ces options sont dues à postériori à des chutes conséquentes du prix des actions, trouvant leur origine par exemple dans l’annonce d’une fusion-acquisition. Du point de vue de l’efficacité des marchés, nos résultats suggèrent que certaines transactions sur des options de vente permettraient de prévoir une forte baisse du prix de l’action.

Notes et références

- Comme indiqué par le New York Times dans son édition du 25 mai 2000, AMR était la compagnie la plus menacée par l’opération de fusion, ce qui explique la chute de 17% du cours de son action dans les jours suivant l’annonce publique. D’après James Goodwin, président et Directeur exécutif d’UAL, deux problèmes attendaient UAL : « le premier est d’obtenir des actionnaires d’UAL qu’ils approuvent la transaction. [La deuxième] est le travail de régulation, qui tourne autour du Département des Transports, du Département de la Justice et de l’Union européenne. » Le scepticisme de Wall Street s’est immédiatement projeté sur les actions d’UAL qui ont perdu 7,19 $ pour terminer à 53,19 $ le jour de l’annonce.

- Hors partie traduite

- Hors partie traduite

- Hors partie traduite

- Le rapport de la Commission sur le 11/9, page 172, disponible à http://www.9-11commission.gov/report/911Report.pdf

- Dans l’article « Not much stock in put conspiracy: the attacks on New York City and Washington have led to a new urban legend, namely that inside traders used options de vente on airline stocks to line terrorist pockets » publié le 3 juin 2002 par Kelly Patricia O’Meara dans « Insight on the News », d’autres pics sur les volumes de Put Options concernant American Airlines et United Airlines durant l’année précédant le 11/9 ont été mis en évidence et utilisés comme arguments selon lesquels ce qui s’est produit juste avant le 11/9 n’était pas aussi inhabituel que l’affirment certaines théories. Notre méthode n’a sélectionné aucun de ces pics, car ils n’ont généré que de faibles gains.

Lexique financier et terminologie utilisée (NdT)

Termes utilisés

(Un glossaire bien renseigné peut être consulté à http://www.edubourse.com/guide/lexique.php)

- Couverture d’une position (ou hedging): Opération par laquelle un investisseur limite les risques d’une position en ouvrant une position contraire. Dans les cas considérés dans cet article, il s’agirait de constituer un portefeuille en achetant des actions et des options de vente sur ces actions.

- Délit d’initié : Terme juridique défini dans le Code Monétaire et Financier désignant le fait d’utiliser une information privilégiée dans le but de réaliser des bénéfices substantiels.

- Open interest : Nombre de contrats d’options existant un jour donné

- Option de vente, ou Put options : Contrat qui confère, contre paiement immédiat d’une prime, la possibilité, mais non l’obligation, de vendre, pendant une période limitée, à un prix défini à l’avance, une certaine quantité d’actifs sous-jacents.

- Trading : Terme anglo-saxon définissant l’échange au sens large. En français, le trading désigne les opérations d’achat et de vente sur le marché boursier.

- Volume [d’une option de vente] : Nombre de titres échangés sur une période. Le volume est une donnée essentielle en analyse technique.

Abréviations et sigles

- AMR : La société American Airlines

- UAL : La société United Airlines

- DAL : Delta Airlines

- BA : British Airways

- KLM : La société KLM

- BAC : Bank of America Corporation

- C : Citigroup

- JPM : JP Morgan Chase & Co

- MER : MERRILL LYNCH & CO INC

- MWD : Morgan Stanley

- KO : Coca-Cola

- HPQ : Hewlett-Packard Company Common

- MO : Philip Morris

traduit de http://www.isb.uzh.ch/publikationen/pdf/publ_2098.pdf par GV et Apetimedia pour ReOpenNews

Articles en lien :

- 28 juin 2010 / Cristo / Article original ReOpen911 "les points-clé du 11 septembre" : Les Mystérieux délits d’initiés boursiers à la veille des attentats du 11 septembre

- 6 janvier 2010 / Hicham hamza / latelelibre / les mysterieux délits d’initiés du 11 septembre

A lire également:

- Eric Laurent : La face cachée du 11 septembre. L’auteur s’intéresse aux mouvements financiers en septembre 2001. Il se pourrait que quelques initiés – des banques islamistes proche d’al Qaida – aient provoqué un mouvement financier en lançant une rumeur qui aurait provoqué la baisse des cours.

- Crésus : Confession d’un banquier pourri / ed. fayard : récit sur le milieu de la haute finance et les rouages des transactions à l’international

A voir :

- 11 septembre 2007 / Jean Jacques Bourdin / RMC / L’interview de 11h00 avec Marc Chesney sur Dailymotion

Remarquable travail, une fois de plus. Bravo!!!

Les délits d’initiés sont traités dans « la farce enjôleuse du 11 septembre »… à lire ;-)

Il y est notamment expliqué pourquoi faire des statistiques sur des données aussi fluctuantes relève de la haute voltige.

Par exemple, les volumes de call-options (soeurs jumelles de puts mais ayant l’effet inverse) ont connu des pics SUPERIEURS en volume aux puts quelques jours avant les attentats. Enorme non ? Supérieurs aux puts !!!! Etait-ce aussi des délits d’initiés ? ;-))

La question mérite d’être posée non ????

Poser la question amène immédiatement la réponse : cela prouve bien que ces volumes n’avaient rien (mais alors vraiment rien !!) d’exceptionnel, contrairement à ce que prétend cette légende urbaine savamment entretenue.

Par ailleurs Chesney a écrit son article avant la divulgation de l’intégralité du rapport de la SEC (dont une partie seulement avait été repris dans le rapport de la commission 911).

Il serait intéressant, par honnêteté intellectuelle, de recueillir son avis APRES la publication de ce rapport.

Par ailleurs si son article n’a pas été publié dans une revue du domaine concerné, cela tient aussi peut être à la faiblesse de cette analyse justement.

Vous auriez d’ailleurs pu recueillir (là aussi par honnêteté intellectuelle) l’avis de mon collègue universitaire qui s’est exprimé sans équivoque sur la valeur de la conférence de Chesney sur ce même site. A part que les universitaires français spécialiste de la finance fasse aussi partie du complot ? ;-))

Le rapport de la SEC explique notamment comment un seul et même acheteur est à l’origine de 96 % des achats sur UAL… Malchanceux, il avait aussi acheté un grand nombre d’actions AMR !! Mauvaise pioche… Pour un tuyau, il était manifestement percé !

Pour ce qui est des options de AMR, le tiers était issu d’une note qui contrairement à ce qu’affirme de façon erronée l’article de Reopen (dans « les points clefs »), est parfaitement sourcé : c’est Steve Sarnoff, éditeur de « Options Hotline » qui l’a diffusée auprès de 2000 abonnés environ. Ce n’est pas suffisant 2000 abonnés pour être considéré comme « sourcé » par Reopen ? Plus d’une vingtaine de ces abonnés ont suivi ces recommandations faisant ainsi grimper les statistiques.

Idem pour le marché de l’aviation qui était baissier à ce moment là, je vous renvoie à l’article du Chicago Tribune le 8 septembre : « Samedi 8 septembre 2001, par Janet Kidd Stewart, La hausse du chômage et l’effondrement des cours des actions se sont combinés vendredi pour faire encore plus mal aux investisseurs américains. Le bond surprise du chômage en août a provoqué une vente massive qui a poussé l’indice Dow Jones des valeurs industrielles à baisser de près de 235 points, à 9 605,85, son plus bas niveau depuis début avril. L’indice de référence Standard & Poor’s 500 a perdu 20,62 points à 1 085,78, son plus bas niveau depuis Octobre 1998. Les préoccupations sur les bénéfices des sociétés ont aussi pesé sur les cours. L’action d’American Airlines AMR chute de plus de 3 pourcents, à 30,15 $, après avoir averti d’une perte plus forte que prévue au troisième trimestre. La compagnie aéronautique Boeing, terminant sa première semaine en tant que société basée à Chicago, tombe vendredi à son plus bas niveau depuis un an, perdant 7,5 pourcents, à 45,18 $, après une analyse de Morgan Stanley qui a dégradé le titre et a averti qu’un retournement de tendance ne se produirait pas avant plusieurs trimestres… »

Finalement alors qu’à écouter Reopen la terre entière aurait fomenté le fabuleux complot (l’administration Bush, les agents du FBI, de la CIA, les compagnies aériennes, les militaires, les contrôleurs aériens, les pompiers, les policiers, les inspecteurs de la SEC, les scientifiques du NIST, de la FEMA, mais aussi du monde entier, les médecins légistes, les journalistes, l’administration, etc. etc., des centaines voire des milliers de personnes) une poignée seulement aurait cherché à gagner du fric dans l’affaire !!…

N’y aurait-il pas comme un pb de logique ? En tout cas, à coup sûr, une foi dans l’âme humaine totalement surréaliste…

@moorea

Dans la mesure où votre propos consiste à rétablir la vértié concernant les attentats du 11 septembre, c’est peut-être à vous de contacter Mrs Chesney, Crameri et Mancini afin de leur exposer la raison pour laquelle ces mouvements boursiers ne devraient pas susciter autant d’étonnement.

Il me semble que c’est la moindre des choses puisque vous remettez en cause leurs compétences.

Moorea,

1. Les volumes supérieurs aux puts de calls concernaient quelles sociétés?

J’ai connaissance de ce phénomène de hausse subite du volume de calls pour une société Raytheon. Quoi d’autres?

Savez-vous que la spéculation à la hausse (call) peut également rapporter beaucoup d’argent? Ce fut d’ailleurs le cas pour ladite société Raytheon :

(…) En guise d’exemple, le fabricant d’armes américain Raytheon [7] – dont l’action grimpa après le 11-Septembre – vit les souscriptions d’options d’achat sur son titre multipliées par six la veille des attentats.

Et puis, soyez un peu conséquents, à supposer que ce soient les compagnies aériennes visées par les puts qui aient été concernés par les hauts volumes de call, pourquoi affirmer que la directive d’Option Online et la tendance baissière du marché de l’aviation qui a été déterminante?

De toute façon, les informations convergent sur le fait que les puts furent bien plus important que les calls pour les compagnies d’aviation :

(…)

Peu de temps après le 11 Septembre, les médias révèlent qu’American Airlines et United Airlines, les deux compagnies dont les avions furent détournés, firent l’objet de vives spéculations à la baisse sur la valeur de leurs titres dans les jours qui précédèrent les attentats (Associated Press, 18/09/01 ; Bloomberg News, 18/09/01 ; San Francisco Chronicle 19/09/01 ; Le Monde, 19/09/01 ; Reuters, 20/09/01 ; San Francisco Chronicle, 22/09/01). Ces spéculations à la baisse se sont traduites par une soudaine augmentation d’achats d’options de vente, un type de transaction boursière utilisé lorsqu’un investisseur parie sur le fait que le prix d’une action s’apprête à chuter [1]. Entre le 6 et le 7 septembre 2001 à la Bourse de Chicago (CBOE), la principale bourse d’options en Amérique du Nord, 4744 options de vente d’actions United Airlines sont achetées contre seulement 396 options d’achat (Associated Press, 18/09/01), ce qui représente 25 fois la moyenne des transactions habituellement opérées sur cette compagnie aérienne (San Francisco Chronicle, 19/09/01). Le 10 septembre, la veille des attentats, ce sont 4516 options de vente d’actions American Airlines qui sont acquises contre 748 options d’achat (Associated Press, 18/09/01), près de 11 fois la moyenne quotidienne enregistrée les mois précédents (Chicago Tribune, 19/09/01). Aucune autre compagnie aérienne n’a fait l’objet de telles spéculations à la baisse sur sa valeur boursière. Et les titres United Airlines et American Airlines ne sont pas les seuls à avoir fait l’objet de transactions financières suspectes à la veille des attentats.(…)

2. Le rapport de la SEC et celui du FBI exclut par un raisonnement syllogistique le caractère délictueux des transactions en disant que rien ne prouve que les auteurs des transactions aient des liens avérés avec le terrorisme.

Par exemple, le FBI a exclu toute origine délictueuse à l’augmentation massive de transactions effectuée par deux investisseurs inconnus sur le titre de la société SECURACOM, qui assumait outre la sécurité opérationnelle des WTC, la sécurité dans l’aéroport de Dulles.

Le raisonnement fut le suivant : L’enquête n’a révélé aucune information permettant de suspecter les investisseurs auteurs des investissements d’accointances avec les terroristes… C’est une étrange façon d’enquêter sur les délits d’initiés, demandez à votre expert… Moi, j’en ai parlé à des professeurs spécialisés dans ces matières, ils étaient quelque peu perplexes.

Reprenons une partie du dossier reopen sur le sujet, pour illustrer notre propos :

(…)

De toute évidence, les non-lieux sont la résultante d’un raisonnement logique défaillant ayant prévalu dans les enquêtes des régulateurs boursiers, un raisonnement qui s’apparente à un pur syllogisme selon lequel :

Les délits d’initiés ne peuvent émaner que d’individus affiliés à Al-Qaida. En d’autres termes, et il s’agit là d’une hypothèse a priori de la part des autorités, personne d’autre n’a pu avoir connaissance des attentats à venir.

Les différentes enquêtes n’ont pas pu établir le moindre lien entre les mouvements suspects et Al-Qaida.

Conclusion : Il n’y a donc pas eu délits d’initiés. Les transactions inhabituelles ne sont rien d’autre qu’une pure coïncidence.

Illustrations :

La conclusion générale du rapport de la SEC est la suivante : « Nous n’avons pas découvert l’once d’une preuve suggérant que ceux qui avaient la pré-connaissance des attentats [i.e. les terroristes d’Al-Qaida] ont effectué des transactions financières sur la base de ces informations » (rapport de la SEC, 15/05/02, p.20). (Voir l’annexe en fin d’article pour une analyse des quelques arguments avancés par la SEC dans son rapport pour tenter de convaincre du caractère anodin des transactions).

Dans son rapport officiel, la Commission d’enquête sur le 11 Septembre écrit : « Selon certaines allégations, Al-Qaida se serait financé en manipulant les marchés financiers grâce à sa pré-connaissance des attentats du 11/9. Des enquêtes exhaustives […] n’ont révélé aucune preuve que ceux qui avaient la pré-connaissance des attentats en aient profité par le biais de transactions financières » (rapport officiel, p.172).

L’AMF, organe de régulation des marchés financiers français, stipule dans son rapport annuel de 2002 que « les éléments recueillis n’ont pas permis de mettre en évidence que des groupes financiers liés aux instigateurs des attentats aient pu utiliser la Bourse pour réaliser des opérations » (rapport annuel AMF 2002, chap.5, p.221).

Le journal Le Monde écrit : « Les autorités boursières à Paris, à Amsterdam et à Francfort, ont relevé de forts mouvements sur certains titres sans pouvoir prouver une spéculation concertée organisée par les terroristes » (Le Monde, 29/09/01).

Or, le fait que les mouvements suspects soient l’œuvre de spéculateurs non affiliés à Al-Qaida ne prouve en rien qu’il n’y a pas eu délits d’initiés [14].

http://reopen911.info/11-septembre/des-etudes-non-contestees-ont-demontre-l-existence-de-delits-d-inities-sur-des-operations-en-bourse-la-veille-du-11-septembre-indiquant-que-certains-ont-eu-la-pre-connaissance-des-attentats/

3. En toute hypothèse, l’enquête de la SEC n’a rien à voir avec le travail de M. Cheney qui se base sur des critères théoriques pour établir la haute probabilité que des délits d’initiés se soient produits dans les jours et semaines qui ont précédé les attentats.

Le propos de M. Cheney n’est pas de contester l’enquête mais d’appliquer un modèle sur les transactions en puts effectués depuis 20 ans pour identifier quelles transactions peuvent être qualifiées de suspectes.

Sur la période considérée, la majorité des suspicions s’orientent vers certaines transactions effectuées dans les jours et les semaines précédant les attentats.

Bref, une fois encore, vos critiques portent à faux.

Bien à vous,

Désolé effectivement, j’avais oublié c’est AMR la compagnie aux calls supérieures en volume le 30 août 2001 à tous les chiffres avancés sur les puts de AMR ou UAL… oui oui AMR !!!!

(cf. chiffres issues de la « Option Clearing Corporation » )

Etonnant non ?

Alors comment allez vous maintenant justifier de chiffres « exceptionnels » sur les puts de ces deux compagnies aériennes ?

:-))))

Ces chiffres n’avaient RIEN d’exceptionnel, tout simplement.

Mais, Charmord, tout ceci est indiqué dans « la farce enjoleuse du 11 septembre » vous devriez le lire ;-)

Tu ne réponds à rien du tout, Moorea, j’espère que tu en conscient…

Ce que tu avances est ridiculement peu signifiant sur une si courte période (à l’échelle d’un jour)…

Nier le caractère exceptionnel des volumes de transactions notamment sur les compagnies aériennes, qui eurent lieu dans les jours avant les attentats, voilà qui pourrait davantage s’assimiler à du négationnisme que de demander la réouverture d’une enquête bâclée…

Des dizaines d’analyses ont confirmé en son temps le caractère anormal de ces volumes… Et ce n’est pas un résultat ponctuel en sens inverse qui va modifier le constat de cette tendance globale…

Vraiment, de grâce restez dans votre domaine, vos incursions en terres inconnues sont catastrophiques. Pourriez-vous nous indiquer le nom de votre expert parce que là vraiment, c’est à se demander…

Charmord :

« Des dizaines d’analyses ont confirmé en son temps le caractère anormal de ces volumes… »

Faux : UNE analyse de Chesney et publiée dans AUCUNE revue permettant de s’assurer de sa pertinence.

J’aimerais bien savoir, par exemple, quelle est la loi de distribution (forcément non triviale) qui a été adoptée par Chesney pour évaluer les probabilités d’occurrence jetées sans plus d’explication au public lors de sa conférence….

Vu les fluctuations très aléatoires sur ce genre de produits financiers à faible volume, à valeurs bornées à gauche mais pas à droite, il ne faudra pas se contenter d’une loi normale (ou gaussienne si vous préférez) … Pour l’évaluation de la résistance caractéristique de matériaux, on s’en contente (en prenant le fractile à 5% par exemple), mais là, cela ne peut pas s’appliquer pour les raisons évoquées plus haut.

[j'avoue que je n'ai pas eu le courage de me plonger dans l'article : j'ai tellement perdu de temps sur les inepties de Gage, Jones et leur coreligionnaires que je manque d'entrain, je laisse cela à d'autres]

Charmord :

» Et ce n’est pas un résultat ponctuel en sens inverse qui va modifier le constat de cette tendance globale… »

Vu que vous ne connaissez rien aux stats et probas, je comprends que vous n’appréciez pas la sottise d’une telle phrase à sa juste mesure. Vous êtes donc excusable…

Quoique.

Par ailleurs ce n’est absolument pas un résultat ponctuel puisque sur les 15 jours ouvrables précédant les attentats, le volume total des puts correspond à seulement 55% des volumes de calls sur AMR : donc quasiment deux fois plus de calls que de puts !! (8337 calls 4606 puts)

Oui, vous lisez bien, quasiment deux fois plus de calls que de puts… Un commentaire ?

@moorea

« J’aimerais bien savoir, par exemple, quelle est la loi de distribution (forcément non triviale) qui a été adoptée par Chesney pour évaluer les probabilités d’occurrence jetées sans plus d’explication au public lors de sa conférence…. »

chesney@isb.uzh.ch

Ne vous privez pas de mettre les points sur les « i » à cet incroyable désinformateur…

Moorea,

On ne parle pas que d’AMR dans la problématique des délits d’initiés…

C’est pour cela que le parlais de tendance globale qui montre que des sociétés directement touchées par les attentats ont subi des transactions inhabituelles.

Et il y a effectivement des dizaines d’experts à avoir affirmé cela suite aux attentats. Mais sans doute qu’ils n’étaient pas assez qualifiés pour dire si ce volume de transactions était normal ou pas anormal.

Et puis, alors quoi, à supposer qu’il y a ait eu plus d’options d’achat que d’options de vente sur AMR, que vient faire la justification de la recommandation d’Option Online et la tendance baissière du marché de l’aviation, comme cause déterminante de l’inflation des put?

Je reste interdit par ailleurs que les nombreux spécialistes consultés par la presse en temps non suspect n’aient pas réalisé à quel point ces transactions n’étaient pas du tout suspectes, en consultant le simple ratio call put… Vraiment des nuls ces présidents de la Banque centrale, analystes spécialisés dans la finance, journalistes spécialisés, …

http://www.reopen911.info/11-septembre/des-etudes-non-contestees-ont-demontre-l-existence-de-delits-d-inities-sur-des-operations-en-bourse-la-veille-du-11-septembre-indiquant-que-certains-ont-eu-la-pre-connaissance-des-attentats/

Donc, tout ceci est faux, si je comprends bien :

« Entre le 6 et le 7 septembre 2001 à la Bourse de Chicago (CBOE), la principale bourse d’options en Amérique du Nord, 4744 options de vente d’actions United Airlines sont achetées contre seulement 396 options d’achat (Associated Press, 18/09/01), ce qui représente 25 fois la moyenne des transactions habituellement opérées sur cette compagnie aérienne (San Francisco Chronicle, 19/09/01). Le 10 septembre, la veille des attentats, ce sont 4516 options de vente d’actions American Airlines qui sont acquises contre 748 options d’achat (Associated Press, 18/09/01), près de 11 fois la moyenne quotidienne enregistrée les mois précédents (Chicago Tribune, 19/09/01). »

« J’ai vu des volumes d’options d’achat et de vente qui dépassaient tout ce que j’avais pu voir en dix ans d’observation des marchés » confie John Kinnucan – directeur de Broadband Research – à la réouverture des marchés le 17 septembre 2001 (San Francisco Chronicle, 18/09/01 ; Associated Press, 19/09/01). Et ces transactions hors normes ont pu être constatées sur de nombreuses places financières dans le monde, que ce soit en France, en Allemagne, au Canada, au Japon, en Suisse, à Hong-Kong, en Italie, aux Pays-Bas, en Espagne, en Belgique, au Luxembourg, à Singapour et en Grande-Bretagne (BBC, 18/09/01 ; Fox News, 22/09/01 ; CNN, 24/09/01). À titre d’exemple, un trader de la City à Londres confie au Telegraph : « Le marché était mort. Puis soudainement il y a eu une forte augmentation des transactions sur certaines options – c’était totalement inattendu. On se disait que quelque chose de suspect se passait » (Telegraph, 23/09/01). Le 20 septembre 2001, sur la chaîne de télé ABC News, l’expert Jonathan Viner déclare : « Ces cas de délits d’initiés, couvrant le monde entier du Japon aux Etats-Unis et à l’Europe, sont sans précédent dans l’histoire » (ABC News, 20/09/01). Même son de cloche du côté de Dylan Ratigan, directeur de rédaction de Bloomberg News : « Il pourrait bien s’agir là du plus horrible et diabolique délit d’initié que tout ce qu’on a pu voir au cours d’une vie […]. Ce serait l’une des coïncidences les plus extraordinaires dans l’histoire de l’humanité si c’était une coïncidence » (ABC News, 20/09/01). L’analyste et spécialiste des options Jon Najarian est tout aussi catégorique : « Quelqu’un savait [que les attentats allaient avoir lieu] » (Chicago Tribune, 19/09/01). George Constantinides, professeur de finance à l’Université de Chicago, se montre à peine plus mesuré : « [les transactions sur le marché des options étaient] si étonnantes qu’il est difficile d’attribuer cela au hasard » [8].

Plusieurs études sont venues confirmer le mauvais pressentiment que les experts et analystes économiques ont exprimé à la réouverture des marchés :

•Une étude menée par la banque centrale allemande fin septembre 2001 conclut à « la preuve quasi irréfutable de délits d’initiés » sur les actions des compagnies aériennes et d’assurances touchées par les attentats (Washington Post, 22/09/01 ; Daily Telegraph, 23/09/01). Selon Ernst Welteke, président de la Bundesbank, « ce que nous avons trouvé nous donne la certitude que des personnes liées au terrorisme ont essayé de tirer profit de cette tragédie » [9] (Washington Post, 22/09/01).

•Allen Poteshman, professeur de finance à l’Université de l’Illinois, publie une étude en avril 2004 confirmant l’existence de délits d’initiés sur les titres United Airlines et American Airlines : « Il y a des preuves d’une activité inhabituelle sur le marché des options dans les jours précédant le 11 Septembre correspondant à des transactions financières sur la base d’une connaissance préalable des attentats » conclut-il (Chicago Tribune, 25/04/04 ; 2ème édition de l’étude en format pdf publiée dans le Journal of Business, 2006).

•Une seconde étude universitaire menée en 2007 par l’Université de Zurich sous la direction de Marc Chesney – professeur de finance et spécialiste des produits dérivés – conclut que « la probabilité qu’il y ait eu délits d’initiés est forte pour American Airlines, United Airlines, Merrill Lynch, Bank of America, Citigroup et JP Morgan. Ce n’est pas une preuve juridique mais le résultat de méthodes statistiques montrant des signes d’irrégularités » (Les Echos, 11/09/07 ; 2e édition de l’étude en format pdf, 19/04/10).

Ils sont tous plantés et J. Quirant, parfaitement incompétent pour parler de ces matières, nous révèle que tout était parfaitement normal et que ces transactions n’avaient rien d’inhabituel, de sorte que toutes ces personnes ont purement et simplement déliré…

Je vais me permettre de vérifier ce que tu dis à propos d’AMR, de la proportion de puts et de call, car vu tes antécédents savoureux…

Je vais également essayer d’en savoir plus sur le fait que l’augmentation des call est non suspecte par elle-même… D’ailleurs, l’une des personnes interviewées citées plus haut dit bien que le volume global de put et de call en effervescence qui lui paraissait un événement suspect…

Je subodore de la désinformation massive sur ce coup là encore et le mieux est encore que Cheney soit informé, non par toi – ce serait trop loyal – des critiques que tu adresses à son travail.

Charmord, les statistiques sont un outil mathématique qui reste le même qu’on parle de finance ou de fiabilité des structures. Les lois sont forcément différentes mais les grands principes restent identiques.

Certains ont vu des délits d’initiés comme d’autres ont vu 4000 juifs rester chez eux le matin du 11.

Que ce soit pour les délits d’initiés (ou bien d’autres choses d’ailleurs) vous prenez systématiquement des références qui pour la plupart viennent de sources très sérieuses, certes, mais qui ont écrit leurs articles dans les 15 ou 30 jours qui ont suivi les attentats, une période ou toutes sortes d’informations totalement infondées sont sorties dans le grand bordel ambiant (Copyright déposé) ….

Ces mêmes journaux, oui les mêmes, on écrit des articles pour infirmer tout cela. Mais bien sûr, ça, vous ne le dites pas. C’est mal connaître la presse US, bien plus indépendante que chez nous, que de croire qu’ils se seraient arrêtés en si bon chemin.

ça a été les mêmes histoires avec le pirates de l’air ressuscités d’ailleurs. Des rumeurs sorties dans les jours suivant les attentats mais jamais confirmées dans les faits.

Quant aux chiffres que j’ai annoncés vous pouvez les vérifier facilement : ce ne sont que des additions et divisions…

C’est donc parfaitement dans vos cordes.

Bonsoir,

Je ne pense pas que Mr Chesney prenne la peine de répondre aux attaques de Moorea pour le simple fait qu’il faudrait que ces attaques soient d’un niveau académique, et émis dans l’esprit de la « recherche » c’est à dire dans l’esprit d’une critique construite, argumentée et destinée à participer à la construction d’une méthode ou d’une invention technique.

Les assimilations aux rumeurs sur les 4000 juifs ou je ne sais quelle autre rumeur montrent tout simplement l’absence totale d’arguments pertinents du point de vue financier.

Nous n’avons pas traduit l’ensemble assez complexe du papier de recherche de Mr Chesney, mais vous pouvez le consulter en cliquant sur l’un des nombreux pointeurs présents dans le document.

Moorea est connu (mais semble-t-il un peu seul) pour être un ardent défenseur de la version officielle et semble tirer tous azimuts même dans les domaines qui ne sont pas de son ressort.

Nous invitons des spécialistes de la Finance à se prononcer sur la valeur technique et académique de cet article (ou de son original en anglais) et de nous rapporter ici leur point de vue, ce qui aura le mérite de faire avancer le débat et non de l’éteindre en de vaines querelles personnelles et nauséabondes.

–GV

GV

Vous avez dû mal me lire : il n’y a pas d’attaques contre Marc Chesney puisque, lui, reste sur un plan purement statistique… et il en conclut (fort logiquement) qu’il ne peut RIEN en conclure justement.

Lisez ceci :

http://forum.hardware.fr/hfr/Discussions/Actualite/attentats-septembre-pentagone-sujet_4281_1640.htm#t21918660

C’est Chesney lui-même qui le dit.

Ma remarque portait donc sur les personnes qui utilisent ses travaux sans savoir et disent des idioties par des raccourcis foireux qui n’ont rien à voir avec la science, même financière.

Je remarque simplement que Marc Chesney ne s’est jamais prononcé sur le rapport de la SEC qui n’a été rendu public que très récemment. Bizarre. Surtout que les stratégies de couverture dont il parle dans le lien précédent ont justement été détaillées dans le rapport de la SEC… Evidemment, ça rend un peu bancal son papier.

Par ailleurs un collègue, spécialisé dans la Finance, s’est déjà prononcé sur la pertinence des travaux de Chesney sur ce même site (Oui, Reopen !!)… Evidemment dès qu’un scientifique ne pense pas comme vous c’est un imbécile ou un comploteur, ou que sais-je encore. Il vaut mieux donc l’ignorer et faire comme s’il n’avait jamais existé. Ce qu’il a écrit en quelques mots (peu flatteurs pour l’étude de Chesney), j’en ai expliqué plus haut la raison.

J’en reviens donc à ma question simple, basique, enfantine…

Comment se fait-il que des volumes soient considérés comme absolument fantastiques sur les puts d’AMR, par exemple, alors qu’ils ont été le double sur les calls sur les 15 jours précédent les attentats avec des pics tout aussi importants ?…

J’en reviens moi aussi à ma question basique: pourquoi ne contactez-vous pas directement Mr.Chesney à l’adresse mail que je vous ai préalablement indiquée?

Ce serait l’occasion pour vous de confronter votre théorie à la sienne puisque, bien que votre propos n’est pas de mettre en doute ses compétences, vous n’êtes visiblement pas sur la même longueur d’onde, lui affirmant que les opérations en question étaient très inhabituelles et vous qu’elles n’avaient absolument rien d’exceptionnel.

Vous pourriez également lui demander ce qu’il pense du récent rapport de la SEC à ce sujet.

Votre travail ne consiste-t’il pas, comme cela est indiqué sur la page de couverture de votre dernier ouvrage, d’aider le lecteur à « faire le tri entre information et désinformation »?

A votre question :

Comment se fait-il que des volumes soient considérés comme absolument fantastiques sur les puts d’AMR, par exemple, alors qu’ils ont été le double sur les calls sur les 15 jours précédent les attentats avec des pics tout aussi importants ?…

Pour répondre à votre question : Peut-être, pour mieux camoufler les délits d’initiés qui se préparaient et les rendre un peu moins anormales…

Mais, à nouveau tout ceci n’a pas empêché de nombreux spécialistes d’être intrigués, comme les liens précités dans mon dernier post le prouvent.

Quant à ton : « C’est Chesney, lui même qui le dit »…, tu omets de dire … que ces propos lui sont attribués par un debunker invétéré d’Hardware qui répond au pseudo de Camelot »… Et je parierais que c’est ton spécialiste…

Bref, Moorea, n’espére pas nous faire avaler votre pilule aussi facilement.

Et puis cette petite réflexion pour en terminer avec toi. En forme de métaphore :

En 2009, un ingénieur de la Fema nommé G. Corley a prétendu dur comme fer à la BBC (The third tower) qu’il a examiné de fond en comble les décombres des tours pour y rechercher des traces d’explosifs, avant de rejeter l’hypothèse d’une démolition contrôlée.

Problème, des sources concordantes indiquent que le la Fema n’a jamais eu accès à Ground Zero qui était le domaine réservé du Port Authority sur lequel il n’avait aucun pouvoir d’injonction. Tout cela est consigné dans des sources très sérieuses…

Alors crédible, ce G. Corley.

Ce genre de revirement de bord à 180°, comme celui que tu essayes de nous faire gober à propos des délits d’initiés, après plusieurs années et alors que cela commence à jaser sérieusement en vue du 10ème anniversaire des attentats, inspire en toute logique la méfiance…

Au revoir, Jérôme.

Moorea

C’est insupportable de voir comment vous vous adressez aux lecteurs de reopen, et à reopen.

Vous voulez absolument que tous les critiques de la version officielle soient des fans décérébrés de la théorie du complot illuminatis.

Même si certainement tous les fans d’illuminatis sont des adversaires de la VO du 11 septembre, l’inverse n’est absolument pas vrai!!

Alors si vous prétendez avoir un discours intelligent, ne commencez pas d’embler par attaquer les lecteurs par une moquerie déplacée et insultante!

Ensuite l’article de reopen ne conclut pas à un complot que je sache, il ne fait que rapporter le travail de Chesney, donc ne prétez pas de propos ou d’intentions à reopen lorsque ce n’est pas ce qui est écrit.

Nous ne sommes pas sur le site de Alex Jones, alors un peu de respect et d’intelligence svp.

Ensuite vos arguments:

- Tout d’abord vous attaquez sévèrement la pertinance de l’analyse de Chesney, et posez des questions comme si Chesney n’y répondait pas déjà, mais vous avouez plus loin « [j'avoue que je n'ai pas eu le courage de me plonger dans l'article : j'ai tellement perdu de temps sur les inepties de Gage, Jones et leur coreligionnaires que je manque d'entrain, je laisse cela à d'autres] »

je ne trouve pas ça pertinent non plus et encore moins honnête. (comme vous le répétez souvent)

- Vous commencez par dire « faire des statistiques sur des données aussi fluctuantes relève de la haute voltige. »

Moi je pensait qu’au contraire le boursicotage et la finance, était un univers de haute voltige statistique justement!

La statistique s’applique évidemment aux données très fluctuantes. Si elles ne fluctuent pas, on est dans le déterminisme et les formules mathématiques classiques s’appliquent alors.

C’est pour ça que la mécanique quantique est de la statistique! Et la on peut dire que ça fluctue beaucoup!

- votre argument sensé être massu au début de votre message dit

« Par exemple, les volumes de call-options (soeurs jumelles de puts mais ayant l’effet inverse) ont connu des pics SUPERIEURS en volume aux puts quelques jours avant les attentats »

Mais ça n’est pas pertinent car:

Chesney fait de la statistique sur une donnée unique les PUTS, étudie ses variations normales sur plus de dix ans, et détecte des variations ANORMALES par rapport aux variations classiques de cette donnée.

Or vous comparez des pommes et des poires!

Que les variations de call soient supérieures aux variations de puts ne signifie strictement rien puisque ce ne sont pas les mêmes données.

Il faudrait étudier les variations normales des volumes de call sur plus de dix ans, et détecter les variations ANORMALES! de la même manière.

Et il est fort à parier (je crois même que Chesney y fait référence) que les fluctuations des call sont d’ordinaires plus importantes que celles des puts et donc que les fluctuations de call dont vous parlez, même importantes en valeur brute, ne sont que des variations normales au regard de la vie classique de cette donnée au file du temps, alors que de plus petites variations de puts au même moment, sont elles significatives, car très importantes comparativement aux fluctuations normales de cette donnée!!!

Votre remarque serait pertinente si vous dévoilez une autre compagnie non liée au 11 septembre dont les fluctuations de volume de puts seraient identiques ou plus importantes!

Et en ce qui concerne tout votre argumentaire sur les marchés baissiers, ou les conseils d’achats au groupe de 200 personnes etc, c’est pareil. Chesney y répond en montrant d’autres marchés boursiers, ne subissant pas ces fluctuations, et de plus si le marché aérien est baissé, pourquoi seules les compagnies en questions ont été concernées?

Mais de plus il ne s’agit que d’évènement normaux dans les mouvements financiers, comme il y en a eu beaucoup sur les plus de dix années observées par Chesney! Mais cette anomalie de volume particulièrement élevé de PUTS n’est observé que à ce moment là, en lien temporel direct avec le 11 septembre. Quel hasard statistique…

Et Chesney n’est pas isolé et farfelu, sur le sujet, on peut lire l’enquête de Eric Laurent, qui ne croit pas en une théorie du complot, mais décrit la version officielle comme un mensonge entouré de mystères. Il ne rentre donc pas dans votre moule du fanatique complotiste!

Il est allé interviewé des professionnels de la finance aux US qui lui ont confirmé le caractère fortement suspect de ces volumes de puts…

Moorea:

»

J’en reviens donc à ma question simple, basique, enfantine…

Comment se fait-il que des volumes soient considérés comme absolument fantastiques sur les puts d’AMR, par exemple, alors qu’ils ont été le double sur les calls sur les 15 jours précédent les attentats avec des pics tout aussi importants ?…

»

Réponse simple, basique, enfantine:

Ce ne sont pas les même données!

une variation même forte des volumes de call peut être non significative et normale au regard des fluctuations observées sur plusieurs années précédentes.

mais une variation plus faible des volumes de puts (en valeur brute) que celle des volumes de calls, peut être significative (et absolument fantastique) au regard des fluctuations observées sur plusieurs années précédentes pour cette donnée.

Moorea a dit: « Ma remarque portait donc sur les personnes qui utilisent ses travaux sans savoir et disent des idioties par des raccourcis foireux qui n’ont rien à voir avec la science, même financière. »

=> Sauf que l’article de reopen ne fait absolument pas ce que vous dites! Donc vous vous trompez de cible ici.

Moorea a écrit: « Je remarque simplement que Marc Chesney ne s’est jamais prononcé sur le rapport de la SEC qui n’a été rendu public que très récemment. »

=> La réponse est dans la question. « n’a été rendu publique que très récemment ».

Il faut donc éventuellement laisser le temps à Marc Chesney de préparer un papier.

De toute façon il ne se prétend pas spécialiste de la question des délit d’initiés du 11 septembre, et ne prétend pas remettre totalement en quesiton le travail de la SEC.

Il ne fait qu’exposer les résultats de son étude et ses conclusions de très probable délit d’initiés.

Il est tout à fait en droit de ne pas faire de réponse au rapport de la SEC, sauf si une partie remet en question les calculs statistiques étudiés dans son papier!